今回は、2020年11月から始めた「つみたてNISA」の運用実績を公開してみます。

このブログでは、だれにでも分かりやすいようにお伝えすることをテーマとし、

専門的な「考え方」や「ワード」などはなるべく使わないよう心がけています。

もしかしたら遠回りな言い方になってしまうこともあるかと思いますので、

そこは予めごめんなさい。

さっそく、実績報告。

2020年11月から2021年10月までの11ヶ月間の実績報告です。

まずは資産推移から。

元本733,330円に対して

資産総額866,846円となりました。

+133,516円(+18.20%)が現状の収益となります。

投資銘柄、評価については下の表をご参照。

- 全世界株式インデックス

- 全世界株式(除く日本)インデックス

- 全米株式インデックス

- 先進国インデックス

- 米国株式S&P500インデックス

やはりこのあたりの銘柄は、手堅い印象。

そしてインデックス投資は安心感があります。

口座には「一般口座」「特別口座」「NISA口座」の主に3種がありますが、

ちなみに今回は「つみたてNISA口座」枠のみのご紹介になりますので

特定口座枠分の持ち分については今回は公開していません。

※楽天「お金の総合案内」HPより引用

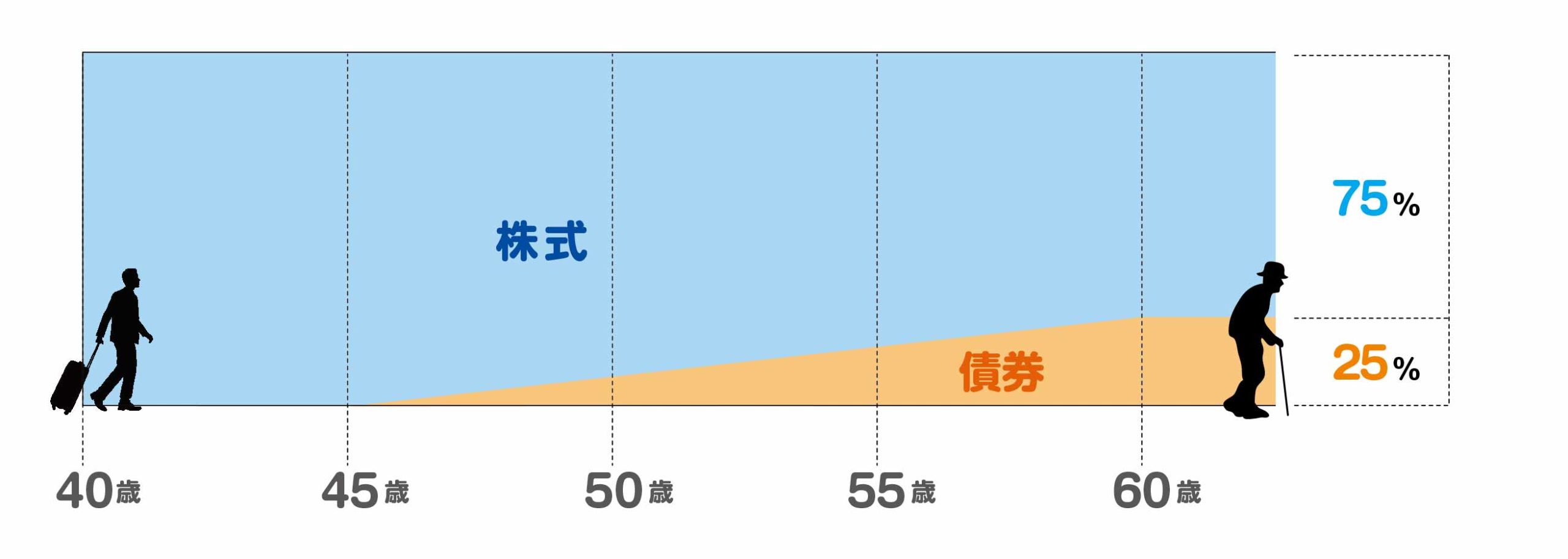

株式と債券のバランス

株式のみでは危険!とか、債券を織り交ぜないとダメ!とか

良く言われてますが、もちろん私もそう思います。

投資期間にもよりますが、適度に債券を織り交ぜた方が

値動きがマイルドになり、不況時にも強くなります。

来たるリスクに備えて分散させる考え方は投資の世界においては常識です。

私の持論ですが、このリスク分散はなにもNISA枠内で完結しなくてもいいと思っていて、

例えば口座ごとに投資先を変えてもいいですし、

投資可能期間の途中から徐々に切り替えていくでもいいですし、

夫婦で別けてもいいですよね。夫が株式、妻が債券と現金みたいな。

結局は同じサイフですしね。

要は資産すべてが一方に偏ってしまうのが危険なわけで。

人それぞれの環境や状況に応じて分散できれば良いんです。

私の場合は、NISA枠についてはせっかくの非課税枠ともあり、

フルで株式に突っ込むと決めています。

利益がでた分に関してはすべて非課税になるんですからね。

そして

やがて年齢を重ねてくるにつれ債券の比率を「特定口座」の方で

バランスを取っていくと決めています。

これに加えて、銀行などの預貯金で現金の比率も上げていくので

相対的に資産に対する株式比率を下げていくという方針です。

資産配分について

「インデックスファンドに投資すれば絶対安心、絶対儲かる」

など投資系YouTubeでも一部言われていることもありますが、

いくらインデックスファンドといえど、株式のみではやはり危険ですし、

「必ず儲かる」というものではありません。

あくまでNISAは「儲かった分は非課税にするよ」の枠だけですし、

インデックス投資の推移もこの先の未来は誰にも分かりません。

資産を配分し、リスクを分散させる考え方は必須です。

そして資産配分についてはご自身で調べてご自身で判断しバランスを取る必要があります。

これについては過去に記事にしていますので、

資産配分についてひとつの考え方を下記の記事にまとめてありますので

良ければ参考にしてください。

【投資信託では超重要】株式・債券の資産配分によってすべてが決まる。過去2年間の推移を参考

証券会社はどこにしようか。どこかオススメない?など

もし迷っているなら楽天証券が断然オススメです。

まずは操作が簡単ですし、分かりやすい。

初心者でも見やすい設計になってますから初めて投資をする方にとっては最適だと思います。

さらには楽天カード、楽天銀行などの楽天ユーザーであれば楽天証券と連携させ、

「ポイントアップ」や「金利100倍」などメリットがたくさんあります。

SPUプログラムであったりマネーブリッジであったりサイトごとの設定は必要ですので

詳細については各ホームページよりチェックしてください。

楽天証券はこちらより▶︎ 楽天証券

もちろん口座開設に掛かる費用はすべて無料です。

豊かな人生にするため一歩ずつ踏み出していきましょう。

ではまた。

コメント